中房报记者唐珊珊丨北京报道

一场高息融资在投资者论坛上引起关注。

9月21日,鑫源地产宣布完成发行美元票据。票据本金为3亿美元,利率为14.5%保单贷款,到期日为2023年。票据将在新交所上市,由鑫源部分子公司提供担保,部分子公司以股份质押作为担保。鑫源。

就本次融资而言,鑫源置业表示,其拟将票据发行所得款项用于为某些境外现有债务再融资及用于一般企业用途。

14.5%的融资利率远超行业平均融资成本3倍以上,在今年上半年普遍下降的融资利率中颇为亮眼。

数据显示小额贷款公司三条红线,今年1-6月,房企发行信用债总规模3282亿元,同比基本持平,平均利率4.3%小额贷款公司三条红线,同比下降1.2个百分点——同年。从易涵智库2020年上半年40家典型房企融资成本统计排名来看,40家典型房企平均融资成本为6.33%,较2019年的6.46%下降0.13个百分点。

中小房企“发债高息”补血

如果把时间延长到一年,你会发现鑫源地产的融资利率一直处于高位。2018年上半年,鑫源地产公司债券融资成本平均高达8.5%。9月,鑫源地产发行6亿元,票面利率8.5%。2019年1月,鑫源置业再发行9.8亿元公司债券,票面利率8.40%,期限5年。

为什么成本这么高?

“这与企业的高负债率有关,随着融资新规的逐步实施,未来杠杆率过高的企业融资难度越来越大,资金会越来越多。”昂贵的。” 西南证券研究员接受华夏地产记者采访时表示。

财报显示,鑫源地产2017-2019年资产负债率分别为83.44%、90.72%、89.33%。截至2020年3月31日,发行人净负债率为122.22%,有息负债余额167.17亿元,占其净资产的180.57%,其中2021年将面临一定的集中还款压力。

过度杠杆对企业的影响不仅体现在融资成本上。

今年1月16日,鑫源地产最终收购价的ABS项目被“终止”。该产品拟发行金额为6亿元,发行人为,承销商为。此次融资成为ABS项目融资中罕见的失败案例。

汇景控股也不得不依靠发行高息债券来维持运营。8月3日,汇景控股宣布拟发行票面利率为12.5%的美元优先票据,金额为1.1亿美元。票据将于2021年发行。年份到期。一个月后的9月1日,汇景控股发布再融资公告,计划增发2500万美元、2021年到期、利率为12.5%的优先票据,与上述8月票据合并,形成单系列. 资金用途与鑫源地产相同,主要用于偿还债务。

从资产负债率来看,汇景控股并无压力。财报数据显示,2017年至2019年,汇景控股资产负债率分别为90.23%、89.09%、81.17%。虽然,今年上半年,汇景控股尝试将资产负债率降至64.55%,但从短期债务覆盖率来看,其短期借款为12.12亿元,账面现金和现金等价物7.21亿元,受限存款和现金3.94亿元个人贷款,近一半账面资金受限。发债压力较大,这也是其“高息”发债解渴的原因。

“三条红线”下,金融机构对部分高杠杆企业的友好程度有所下降。今年9月,现代置业发行了两张总额为1亿美元的票据,利率高达11.95%;佳兆业集团于9月3日增发4亿美元票据社保贷款,利率高达11.25%。

高杠杆房企借钱越来越“贵”

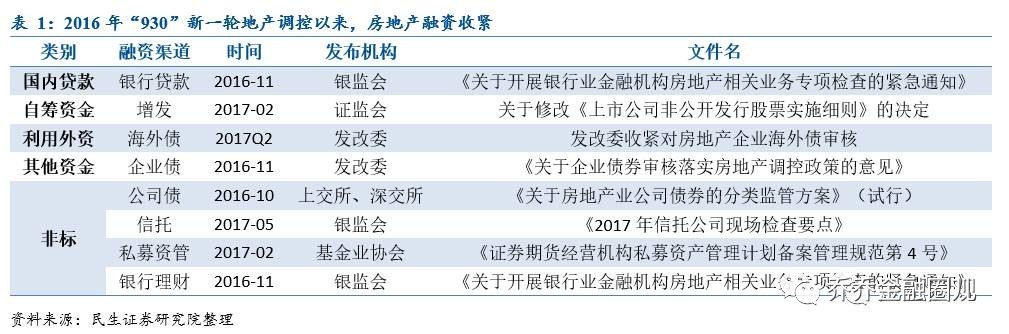

自8月20日房企闭门会议以来,“三道红线”就像一道无形的咒语。虽未在纸面上落实,但无形中影响了企业融资的节奏。

贝壳研究院数据显示,8月20日以来,房企债券融资规模明显缩水。据贝壳研究院统计,截至发布日期,8月20日至9月20日房企境内外融资规模约992.7亿元,环比下降24.6%(7月19日至20日)。 8 月 19 日)。%,比例缩小约 1/4。

具体来看,“新规”实施后一个月,境外融资规模约280.9亿元,环比大幅下降45.6%,约占整体融资规模的28%。国内融资相对稳定。“新规”实施后当月国内融资规模约711.8亿元,环比微增0.6%。

但值得注意的是,虽然整体融资环境再次趋紧,但国内融资利率较去年有所下降,是企业的窗口期。易涵智库数据显示,从上半年40家典型房企融资成本来看,平均融资成本为6.25%,较上年平均融资成本6.38%下降1.13个百分点。 2019 年。

如果将融资成本分为5以下、5到6、7到8以上三个等级,可以发现融资成本在5以下的公司包括中海、华润、金茂、招商局、保利、龙湖、越秀等融资成本分别为,这些公司的融资成本较2019年有进一步下降。今年5-6间房企融资成本也有所下降,但降幅不大,在0.15左右. 对于融资成本在 7-8 区间的企业,部分企业今年融资成本有所上升。其中,建业地产融资成本为7.5,同比上升0.2%;德信中国为8.92%,同比增长0.52%。

还有一些特殊情况。一直以来融资成本都在8倍以上的蓝光发展和中粮控股,今年的融资成本都有明显下降。其中,蓝光发展的融资成本降幅最大,达0.62个百分点,降幅为8.03%;中梁控股上半年融资成本为8.9%,较2019年下降0.50个百分点。

“从目前的融资情况来看,融资成本低于5的企业还有进一步降低融资成本的空间。但融资成本较高的企业未来可能面临成本增加的问题,因此去杠杆仍是首要任务为公司。工作。” 上述西南证券分析师告诉记者。

下半年房企融资环境如何?壳牌研究院高级分析师潘浩表示:“外部环境的高度不确定性导致今年4月后海外债券市场出现低迷;同时,新融资规的影响也一定的滞后期,前期的发债计划逐步消化,之后国内债券市场规模可能会进一步缩小。

如果您还有相关贷款咨询可以致电,让您贷款不走弯路!无前期费用!